Verhaltenes Transaktionsgeschehen

Industrie- und Logistikimmobilieninvestmentmarkt Deutschland im zweiten Quartal

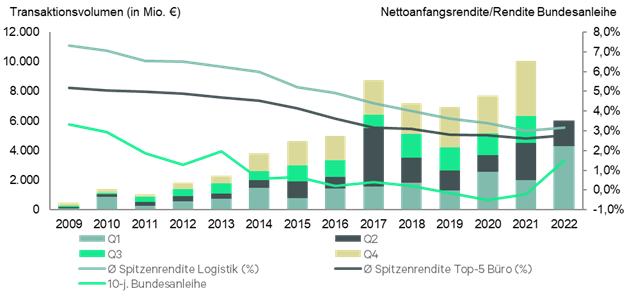

- Transaktionsvolumen von 6,04 Milliarden Euro im ersten Halbjahr 2022 – Anstieg um 33 Prozent verglichen mit dem Vorjahreszeitraum

- Lediglich 1,7 Milliarden Euro Investitionsvolumen im zweiten Quartal

- Spitzenrendite stieg im zweiten Quartal 2022 um 0,15 Prozentpunkte auf 3,15 Prozent

![]() Im ersten Halbjahr 2022 verzeichnete der deutsche Investmentmarkt für Industrie- und Logistikimmobilien ein Transaktionsvolumen von 6,04 Milliarden Euro. Damit lag das Ergebnis 33 Prozent über dem Niveau des ersten Halbjahres 2021.

Im ersten Halbjahr 2022 verzeichnete der deutsche Investmentmarkt für Industrie- und Logistikimmobilien ein Transaktionsvolumen von 6,04 Milliarden Euro. Damit lag das Ergebnis 33 Prozent über dem Niveau des ersten Halbjahres 2021.

Der Großteil des Investitionsvolumens – 4,3 Milliarden Euro – entfiel jedoch auf das erste Quartal 2022. Im zweiten Quartal fiel das Transaktionsvolumen aufgrund der gestiegenen Unsicherheit infolge des Kriegs in der Ukraine, rekordhoher Inflationsraten und zuletzt deutlich gestiegener Finanzierungskosten spürbar geringer aus. Im ersten Halbjahr stiegen im Vergleich zum Vorjahreszeitraum sowohl die Portfolioquote (um 14 Prozentpunkte auf 58 Prozent) als auch der Anteil internationaler Investoren (um acht Prozentpunkte auf ebenfalls 58 Prozent). Aber auch dabei zeigten sich im zweiten Quartal Veränderungen – es wurden weniger Portfolios und vermehrt Einzelassets gehandelt. Dies ist das Ergebnis einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

„Der Industrie- und Logistikimmobilieninvestmentmarkt hat sich im zweiten Quartal merkbar abgekühlt. Dennoch befand sich der Quartalsumsatz auf einem Niveau, das es in den vergangenen Jahren bereits in verschiedenen Quartalen zu beobachten gab – und zwar nicht nur direkt nach dem Ausbruch der Coronapandemie“, sagt Kai Oulds, Head of Logistics Investment bei CBRE in Deutschland.

„Aufgrund der verschiedenen exogenen Risiken nimmt die Unsicherheit bei den Investoren zu und sorgt so für ein derzeit starkes Auseinanderfallen der Verkaufspreisvorstellungen und den Gebotspreisen. Das erschwert momentan das Pricing und es wird angesichts der konjunkturellen Eintrübung auch noch eine gewisse Zeit dauern, bis hier der Markt sein neues Gleichgewicht gefunden haben wird “, sagt Kristine Kühn, Director Valuation Advisory Services bei CBRE. „Klar ist jedoch, dass die eingeleitete Zinswende die Immobilienrenditen steigen lässt.“

So ist die Spitzenrendite für Logistikimmobilien verglichen mit dem zweiten Quartal 2021 zwar um 0,1 Prozentpunkte auf 3,15 Prozent zurückgegangen, aber seit dem ersten Quartal 2022 um 0,15 Prozentpunkte gestiegen.

„Trotz des neuen Zinsumfelds gibt es weiterhin eine Vielzahl an Investoren, die an Ankäufen interessiert ist. Der Markt ist also liquide, wenngleich die Investoren die sich Ihnen bietenden Opportunitäten intensiver prüfen und entsprechend vorsichtiger agieren. Daher ist es nicht verwunderlich, dass das Anlagekapital zuletzt zurückgegangen und mit dem Niveau direkt nach Beginn der Coronapandemie vergleichbar ist“, sagt Dr. Jan Linsin, Head of Research bei CBRE in Deutschland. „Trotz der erschwerten Fremdfinanzierung hat sich die Situation für einige Entwickler zuletzt sogar verbessert – denn der Anstieg der Baukosten ist vorerst zum Erliegen gekommen. So gaben die Holzpreise zuletzt nach und der Preis für Stahl hat sich stabilisiert.“

Transaktionsvolumen und Nettoanfangsrendite des Industrie- und Logistikimmobilieninvestmentmarkts Deutschland

Prognose für das Gesamtjahr

„Zwar wurden einige wenige Transaktionsprozesse gestoppt, der Markt ist mit einer Bandbreite verschiedener Produkte in verschiedenen Risiko- und Größenklassen aber weiterhin sehr aktiv. Ob der deutsche Industrie- und Logistikimmobilieninvestmentmarkt bis zum Jahresende die Zehn-Milliarden-Euro-Marke knacken wird, ist aktuell schwierig abzusehen“, sagt Oulds.

„Die Flächennachfrage der Nutzer ist weiterhin groß und trifft auf ein sehr begrenztes verfügbares Angebot, das auch durch aktuelle spekulative Entwicklungen nur begrenzt steigen kann. Deswegen setzen viele Investoren weiterhin auf steigende Mieten“, sagt Linsin.

Quelle und Bildquelle: CBRE Group, Inc.

bvfa – Bundesverband Technischer Brandschutz e. V.

bvfa – Bundesverband Technischer Brandschutz e. V. Kirk Fisher - stock.adobe.com

Kirk Fisher - stock.adobe.com