Rekordquartal am Logistikinvestmentmarkt

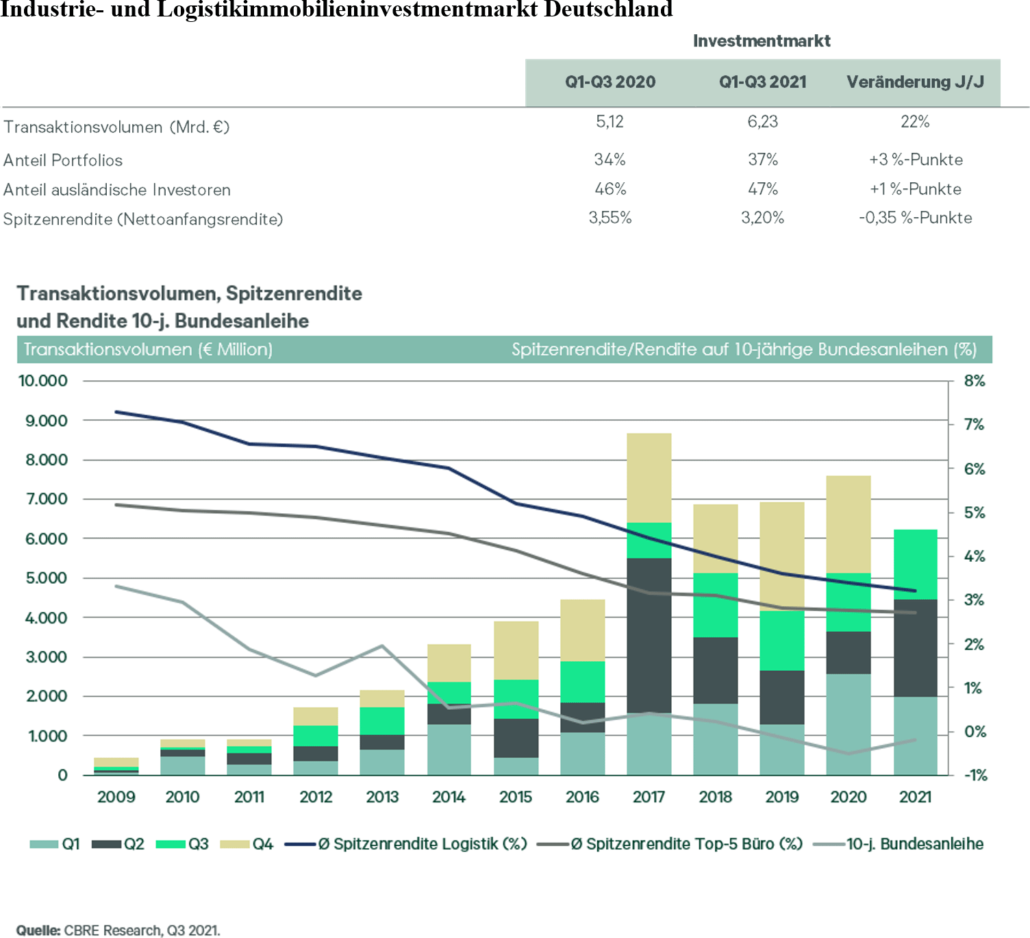

- Transaktionsvolumen von 1,79 Milliarden Euro im dritten Quartal und von 6,23 Milliarden Euro in den ersten drei Quartalen 2021 (plus 22 Prozent)

- Spitzenrendite auf 3,2 Prozent gesunken

- Marktanteile deutscher und internationaler Investoren ausgeglichen

![]() Der deutsche Logistikimmobilieninvestmentmarkt verzeichnete in den ersten drei Quartalen 2021 ein Transaktionsvolumen von 6,23 Milliarden Euro, was einem Anstieg um 22 Prozent im Vergleich zum Vorjahreszeitraum entspricht. Dieses Investitionsvolumen liegt nur knapp unter dem Rekordniveau der ersten drei Quartale von 2017. Zudem handelt es sich bei dem dritten Quartal 2021 mit seinen 1,79 Milliarden Euro um das stärkste jemals gemessene dritte Quartal am Logistikimmobilieninvestmentmarkt Deutschland. Portfoliotransaktionen konnten ihren Marktanteil um 2,6 Prozentpunkte auf 36,7 Prozent ausbauen. Dies ist das Ergebnis einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

Der deutsche Logistikimmobilieninvestmentmarkt verzeichnete in den ersten drei Quartalen 2021 ein Transaktionsvolumen von 6,23 Milliarden Euro, was einem Anstieg um 22 Prozent im Vergleich zum Vorjahreszeitraum entspricht. Dieses Investitionsvolumen liegt nur knapp unter dem Rekordniveau der ersten drei Quartale von 2017. Zudem handelt es sich bei dem dritten Quartal 2021 mit seinen 1,79 Milliarden Euro um das stärkste jemals gemessene dritte Quartal am Logistikimmobilieninvestmentmarkt Deutschland. Portfoliotransaktionen konnten ihren Marktanteil um 2,6 Prozentpunkte auf 36,7 Prozent ausbauen. Dies ist das Ergebnis einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

„Der Logistikimmobilienmarkt steht weiter unter Strom – die Nachfrage deutscher wie auch internationaler Investoren ist riesig“, sagt Kai Oulds, Head of Logistics Investment Germany bei CBRE in Deutschland. Die Marktanteile von Investoren aus Deutschland (53 Prozent) und aus dem Ausland (47 Prozent) blieben annähernd stabil. Entsprechend der starken Nachfrage setzte sich die Renditekompression weiter fort. Für Top-Logistikobjekte lag die Spitzenrendite Ende des dritten Quartals bei 3,2 Prozent – 35 Basispunkte unter dem Niveau vor einem Jahr und fünf Basispunkte niedriger als noch Ende des zweiten Quartals 2021. „Und wir gehen davon aus, dass sich dieser Trend noch fortsetzen wird“, ergänzt Oulds. Dieses für Verkäufe attraktive Preisumfeld wird von vielen Eigennutzern für Sale-and-Lease-Back-Transaktionen genutzt. Dies gilt sowohl für ältere Bestandsimmobilien als auch für große Logistikdienstleister, die ihre Objekte immer öfter selbst entwickeln, um diese später zu verkaufen und zu mieten. „So können sie die Projektentwicklermarge mitnehmen und den Mietvertrag vollständig den eigenen Anforderungen anpassen“, sagt Oulds. Sale-and-Lease-Back-Transaktionen beliefen sich in den ersten drei Quartalen 2021 auf 750 Millionen Euro (plus 44 Prozent).

Klassische Logistik dominiert den Investmentmarkt

Mit knapp fünf Milliarden Euro oder 80 Prozent entfiel der Großteil des Marktgeschehens wie üblich auf klassische Logistikimmobilien (plus 14,8 Prozent im Vergleich zum Vorjahreszeitraum). Zweitgrößte Nutzungsart stellten Produktionsimmobilien dar, auf welche 850 Millionen Euro entfielen – damit legten sie fast um 90 Prozent zu. Light-Industrial-Objekte wie beispielsweise Gewerbeparks hatten mit 393 Millionen Euro einen Anteil von gut sechs Prozent am Investmentmarkt (plus 21,9 Prozent gegenüber dem Vorjahresergebnis).

Größte Nettoinvestoren

Mit einem Plus von 1,6 Milliarden Euro waren offene Immobilienfonds und Spezialfonds die größten Nettoinvestoren in den ersten drei Quartalen 2021. Auf den Rängen zwei und drei folgten dicht beieinander Asset- und Fondsmanager (plus 415 Millionen Euro) sowie Immobilienaktiengesellschaften (plus 411 Millionen Euro). Stärkste Nettoverkäufer waren, wenig überraschend, Projektentwickler (minus 947 Millionen Euro) sowie Eigennutzer (minus 883 Millionen Euro).

Nachhaltigkeit wird immer wichtiger

„ESG-Kriterien gewinnen für Logistikinvestoren immer stärker an Bedeutung – nicht nur mit Blick auf die Gebäude, sondern auch hinsichtlich der Nachhaltigkeitsstrategien der jeweiligen Mieter“, sagt Dr. Jan Linsin, Head of Research bei CBRE in Deutschland. „Bei den Objekten werden dabei häufig Nachzertifizierungen vorgenommen, falls darauf bisher verzichtet wurde, die Immobilien die Kriterien aber erfüllen.“ Dabei handelt es sich in der Regel um Immobilien, die nicht älter als 15 Jahre sind. „Aber auch bei älteren Immobilien bemühen sich die Eigentümer und Investoren darum, Möglichkeiten zu finden, ihre Objekte nachhaltiger zu gestalten. Die meisten Investitionsmaßnahmen richten sich in der Regel auf ESG aus“, sagt Kristine Kühn, Team Leader Valuation Advisory Services.

Prognose für das Gesamtjahr

„Die Deal-Pipeline ist gefüllt und diverse Portfolios befinden sich in der Vorbereitung, wobei einige der Deals gegebenenfalls erst 2022 abgeschlossen werden“, sagt Oulds. „Das Transaktionsvolumen des Logistikimmobilienmarkts könnte im Gesamtjahr durchaus die Acht-Milliarden-Euro-Grenze erreichen – eine Wiederholung des Rekordergebnisses von 2017 mit mehr als 8,5 Milliarden ist nicht zu erwarten.“

Quelle und Bildquelle: CBRE GmbH

GLP Germany Management GmbH

GLP Germany Management GmbH Innight Express Germany GmbH

Innight Express Germany GmbH