Positiver Jahresauftakt am deutschen Industrie- und Logistikimmobilienmarkt

Internationale Investoren verzeichneten einen Anteil von 77 Prozent, ein Zuwachs von 48 Prozentpunkten im Vergleich zum ersten Quartal 2023

Internationale Investoren verzeichneten einen Anteil von 77 Prozent, ein Zuwachs von 48 Prozentpunkten im Vergleich zum ersten Quartal 2023- Transaktionsvolumen im ersten Quartal 2024 von 1,48 Milliarden Euro – ein Zuwachs von 42 Prozent im Vorjahresvergleich

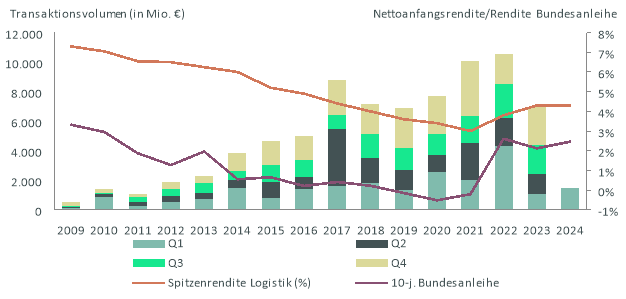

- Spitzenrendite bleibt zum Jahresbeginn 2024 stabil bei 4,3 Prozent

Der deutsche Industrie- und Logistikimmobilienmarkt erreichte im ersten Quartal 2024 ein Transaktionsvolumen von 1,48 Milliarden Euro – im Vergleich zum Vorjahresquartal ist das ein Zuwachs von 42 Prozent. Dabei konnten die Top-7-Märkte an Marktaktivität gewinnen – denn dort stieg das Investitionsvolumen um 51 Prozent auf 260 Millionen Euro. Bestimmt wurde das Transaktionsgeschehen vor allem von Großtransaktionen mit mehr als 100 Millionen Euro. Denn in den ersten drei Monaten 2024 gab es sechs dieser Transaktionen mit zusammen mehr als 900 Millionen Euro – Anfang 2023 gab es lediglich eine Transaktion dieser Größenordnung. Deutliche Anstiege gab es zudem bei Portfoliotransaktionen, die Anfang 2023 praktisch keine Rolle spielten, nun aber auf einen Anteil von 60 Prozent kamen. Auch der Anteil internationaler Investoren stieg spürbar an – um 48 Prozentpunkte auf 77 Prozent. Dies sind die Ergebnisse einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

„Die Marktdynamik im deutschen Industrie- und Logistikmarkt hat zwar im Vergleich zum ersten Quartal 2023 deutlich zugenommen, lag zugleich aber spürbar unter dem zweiten Halbjahr 2023“, sagt Kai Oulds, Head of Logistics Investment bei CBRE in Deutschland. „Die Aussicht auf eine Stabilisierung der Marktbedingungen sowie die Erwartung sinkender Zinsen zeigt sich in der zunehmenden Investitionsbereitschaft der Marktakteure. Vor allem ausländische Investoren sind weiterhin von den Fundamentaldaten des deutschen Markts überzeugt und planen weitere Akquisitionen hierzulande.“

„Während das erste Quartal gesamtwirtschaftlich noch einmal rückläufig gewesen sein dürfte, zeigen sich Silberstreifen am eingetrübten Konjunkturhimmel. Das wird auch den Logistikinvestmentmarkt positiv beeinflussen“, sagt Dr. Jan Linsin, Head of Research bei CBRE in Deutschland.

So zeigte sich der ifo Geschäftsklimaindex im März in allen vier Wirtschaftsbereichen wieder etwas positiver. Vor allem der Dienstleistungssektor und hier im Wesentlichen Transport und Logistik zeigen klare Aufwärtstendenzen. Ebenfalls konnte sich der Index der ZEW-Konjunkturerwartung im März erneut verbessern.

„Die Spitzenrendite für Logistikimmobilien blieb im Verlauf des ersten Quartals 2024 mit 4,3 Prozent stabil“, erklärt Kristine Kühn, Director Valuation Advisory Services bei CBRE.

Innerhalb der vergangenen zwölf Monate stieg die Spitzenrendite um 0,3 Prozentpunkte an. In den Fokus des Transaktionsgeschehens rückten im ersten Quartal zunehmend wertsteigernde Investitionsstrategien – gekennzeichnet durch ein erhöhtes kalkuliertes Risiko zur Renditemaximierung. So verzeichnete das Value-Add-Segment einen Zuwachs von 179 Prozent auf 693 Millionen Euro und übertraf damit sowohl den Fünf- als auch Zehnjahresdurchschnitt des Transaktionsvolumens um fast 90 Prozent. Auch Core-plus-Immobilien verzeichneten im Vorjahresvergleich einen Zuwachs (plus 110 Prozent auf 355 Millionen Euro). Im Gegensatz dazu registrierten opportunistische High-Yield-Immobilien mit Revitalisierungs- und Repositionierungsbedarf einen Rückgang von 70 Prozent auf knapp 60 Millionen Euro. Da die Nachfrage ungebrochen ist, liegt der Rückgang in der Angebotsknappheit begründet. Core-Immobilien spielten trotz eines Rückgangs um zwölf Prozent weiterhin eine wichtige Rolle – auf sie entfielen mehr als 364 Millionen Euro.

Die aktivste Käufergruppe im ersten Quartal 2024 waren mit 402 Millionen Euro die Immobilienaktiengesellschaften und REITs. Ihnen folgten Asset- und Fondsmanager mit 368 Millionen Euro. Corporates lagen mit 269 Millionen Euro knapp vor Projektentwicklern und Bauträgern mit 254 Millionen Euro.

Ausblick auf 2024

„Die Nachfrage nach qualitativ hochwertigen und nachhaltigen Logistikimmobilien ist groß. Das aktuelle Preisniveau wird für strategische Zukäufe genutzt. Marktteilnehmer bereiten sich auf die Zinssenkungen vor und investieren in Objekte mit Potenzial für sinkende Renditen. [FT@B1]Wir gehen davon aus, dass der Markt im Laufe des Jahres an Dynamik zunehmen wird“, sagt Oulds.

„Die Inflation ist hierzulande weiter rückläufig. So wird die Inflationsrate in Deutschland im März 2024 nach offiziellen Angaben voraussichtlich 2,2 Prozent betragen – der niedrigste Wert seit April 2021. Zwar erwarten wir für die nächste Tagung der Europäischen Zentralbank im April noch keine Zinssenkung – ein erster entsprechender Schritt wird vom Markt jedoch für die darauffolgende Sitzung im Juni erwartet. Der weiterhin vorsichtige Ton der Europäischen Zentralbank bestätigt unsere Meinung, dass die Zinssenkungen nicht vor dem Sommer beginnen werden. Die Europäischen Zentralbank ist nach wie vor besorgt über die anhaltende stabil hohe Inflation“, erklärt Linsin.

Transaktionsvolumen und Nettoanfangsrendite des Industrie- und Logistikimmobilieninvestmentmarkts Deutschland

Quelle und Bildquelle: CBRE GmbH

NORDFROST GmbH & Co. KG

NORDFROST GmbH & Co. KG DACHSER SE

DACHSER SE