Deutscher Industrie- und Logistikimmobilienmarkt mit weiterhin starker Flächennachfrage

Flächenumsatz stieg um 13 Prozent auf 4,6 Millionen m²

Flächenumsatz stieg um 13 Prozent auf 4,6 Millionen m²- Top-5-Deals machten bereits 940.000 m² aus

- Durchschnittliche Spitzenmiete der Top 5 stieg um 5,3 Prozent auf 7,20 Euro pro m² und Monat

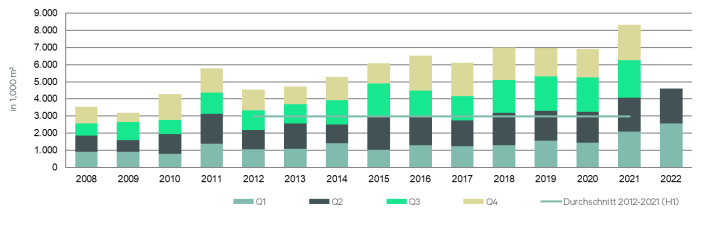

Im ersten Halbjahr 2022 verzeichnete der deutsche Industrie- und Logistikimmobilienmarkt einen Flächenumsatz von 4,6 Millionen m². Verglichen mit dem Vorjahreszeitraum ist das ein Anstieg um 13 Prozent. Damit erreichte das erste Halbjahr ein Rekordniveau, das vor allem auf große Eigennutzungen im ersten Quartal zurückzuführen ist.

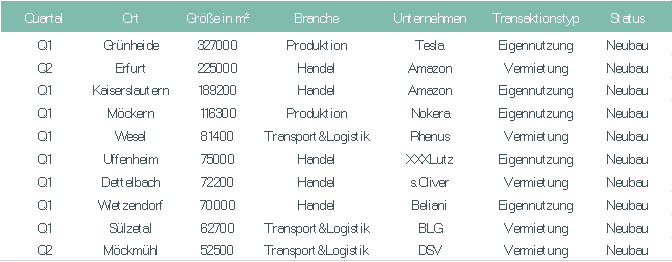

So waren in den ersten drei Monaten des Jahres 327.000 m² von Tesla in Grünheide bei Berlin, 189.000 m² von Amazon in Kaiserslautern sowie 116.000 m² von Nokera in Möckern zu verzeichnen. Größter Abschluss des zweiten Quartals war eine Anmietung von Amazon über 225.000 m² in Erfurt. Insgesamt blieb der Anteil der Eigennutzer am Marktgeschehen im Vorjahresvergleich stabil bei 30 Prozent. Der Anteil von Neubauten stieg derweil leicht um vier Prozentpunkte auf 66 Prozent. Dies ist das Ergebnis einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

„Die verschiedenen Unsicherheiten, die aktuell die deutsche Wirtschaft belasten, wirken sich bisher nicht negativ auf die Nachfrage nach Industrie- und Logistikflächen aus. Eher im Gegenteil: Re- und Nearshoring-Strategien sowie verstärkte Vorratslagerung, womit weiteren Schwierigkeiten in den Lieferketten vorgebeugt werden soll, treiben den Flächenbedarf“, sagt Rainer Koepke, Head of Industrial & Logistics bei CBRE in Deutschland.

Einzeldeals mit mehreren Hunderttausend m² im Bereich Produktion sind mit Hochbaubeginn absehbar mit der Chipfabrik von Intel in Magdeburg und der Batterieproduktion von VW in Salzgitter.

„Weiterhin gilt, dass die große Nachfrage durch das Angebot nicht abgedeckt werden kann, sodass immer mehr Nutzer auf Flächensuche aus den nachgefragten Logistikclustern in andere Regionen ausweichen“, ergänzt Armin Herrenschneider, Co-Head of Industrial & Logistics bei CBRE.

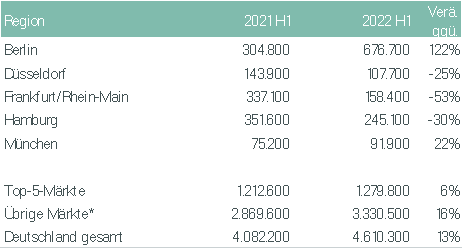

Zwar legten die Top-5-Märkte im Vorjahresvergleich hinsichtlich ihres Flächenumsatzes um sechs Prozent auf 1,28 Millionen m² zu, diese Steigerung ist jedoch vor allem auf ein Wachstum um 122 Prozent auf 677.000 m² in Berlin, und damit vor allem den Tesla-Abschluss, zurückzuführen. Auch in München gab es zwar einen Anstieg um 22 Prozent, mit einer Gesamtvolumen von 92.000 m² ist die Bedeutung dieses Marktes jedoch beschränkt. In und um Hamburg, Düsseldorf und Frankfurt am Main gingen die Flächenumsätze spürbar zurück. In Frankfurt am Main um 53 Prozent auf 158.000 m², in Hamburg um 30 Prozent auf 245.000 m² und in Düsseldorf um 25 Prozent auf 108.000 m².

„Von der Knappheit in den südwestdeutschen Logistikclustern profitieren die ostdeutschen Standorte wie Berlin – das ein Rekordergebnis verzeichnete –, Leipzig/Halle und um die A4 mit Erfurt“, sagt Koepke.

Mieten steigen

Die durchschnittlichen Spitzenmieten von Logistikflächen in den Top-5-Standorten lagen Ende des zweiten Quartals 2022 bei 7,20 Euro pro m² und Monat. Verglichen mit dem Vorjahreszeitraum ist das ein Anstieg um 5,3 Prozent.

„Angesichts der stark gestiegenen Baukosten handelt es sich dabei um moderate Anstiege“, sagt Koepke. „Da die Renditen wegen der Zinswende steigen, müssen die Mieten auch steigen – sonst kann nicht mehr gebaut werden. Zudem sind sehr viele Mietverträge zu hundert Prozent indexiert, was auch die Bestandsmieten stark steigen lässt.“

Nachfrage aus der Produktion legte zu

Im Vergleich zum ersten Halbjahr 2022 steigerten Unternehmen aus der Produktion ihre Flächennachfrage um fast 60 Prozent und kamen damit auf einen Anteil am Flächenumsatz von 24 Prozent. Handelsunternehmen (inklusive Onlinehändler) wiesen einen um vier Prozent verringerten Flächenumsatz auf, blieben mit 40 Prozent aber weiterhin die aktivste Branche. Auf Transport- und Logistikunternehmen entfiel ein Anteil von 25 Prozent – und damit ein um drei Prozent geringerer Flächenumsatz.

„Wir beobachten einen Bedeutungsgewinn von Unternehmen aus der Produktion – nicht nur mit Lagerbedarf, sondern auch mit Flächenbedarf für die Produktion. Der Anteil von Flächen zur Produktionsnutzung am Flächenumsatz wird sich absehbar mittelfristig von in der Vergangenheit 10-15 Prozent bei 15-20 Prozent einpendeln“, sagt Koepke.

Prognose für das Gesamtjahr 2022

„Angesichts der weiterhin starken Nachfrage könnte der deutsche Industrie- und Logistikimmobilienmarkt wie im Vorjahr erneut die Acht-Millionen-m²-Marke knacken“, erwartet Koepke. „Angesichts der unsicheren geopolitischen und wirtschaftlichen Entwicklung fallen belastbare Prognosen schwer.“

„Unstrittig ist hingegen, dass die Mieten weiter steigen werden. So dürfte bis zum Jahresende die Spitzenmiete in einigen der Top-5-Märkte die Acht-Euro-Schwelle erreichen – bisher kannte der Markt das nur von einigen Top-Flächen in München“, sagt Dr. Jan Linsin, Head of Research bei CBRE in Deutschland.

Flächenumsatz an den Top-5-Standorten und den übrigen Märkten (in m²)

* Abschlüsse über 5.000 m²

Logistikmarkt Deutschland: Flächenumsatz (Vermietung und Eigennutzung)

Ausgewählte Flächenumsätze H1 2022

Quelle und Bildquelle: CBRE GmbH

Fraport AG

Fraport AG Union Investment Real Estate France SAS

Union Investment Real Estate France SAS